Dans la première partie de cet article, vous avons vu comment définir vos besoins de financement et comment valoriser votre entreprise. Une fois vos objectifs définis, votre pitch rodé, votre valorisation effectuée, vous allez devoir aller frapper aux bonnes portes…

3/ Auprès de qui allez-vous chercher vos premiers financements ?

Différence prêt et equity

La différence entre le prêt et l’equity est basée sur les parts que l’investisseur prend ou non dans l’entreprise. Un prêt doit être remboursé, mais, une fois qu’il est remboursé, vous ne devez plus rien au prêteur. Si vous levez des fonds, cela consiste souvent à vendre une partie des parts (equity) de votre entreprise. Pas de remboursement à prévoir, puisque vous avez vendu quelque chose !

Les prêts accordés par les banques sont généralement destinés à des immobilisations corporelles, telles que du matériel ou de l’informatique. Si vous avez peu de besoin de ce côté-là et plutôt besoin d’argent pour mener des actions sur le terrain, ce sera compliqué d’obtenir quelque chose de leur part.

Nous conseillons cependant de ne pas lâcher des parts trop tôt dans le processus de financement. En effet le risque en cédant des parts trop tôt est de devenir rapidement minoritaire au moment ou on a besoin de lever à nouveau des fonds.

Comprendre les différentes formes de financement

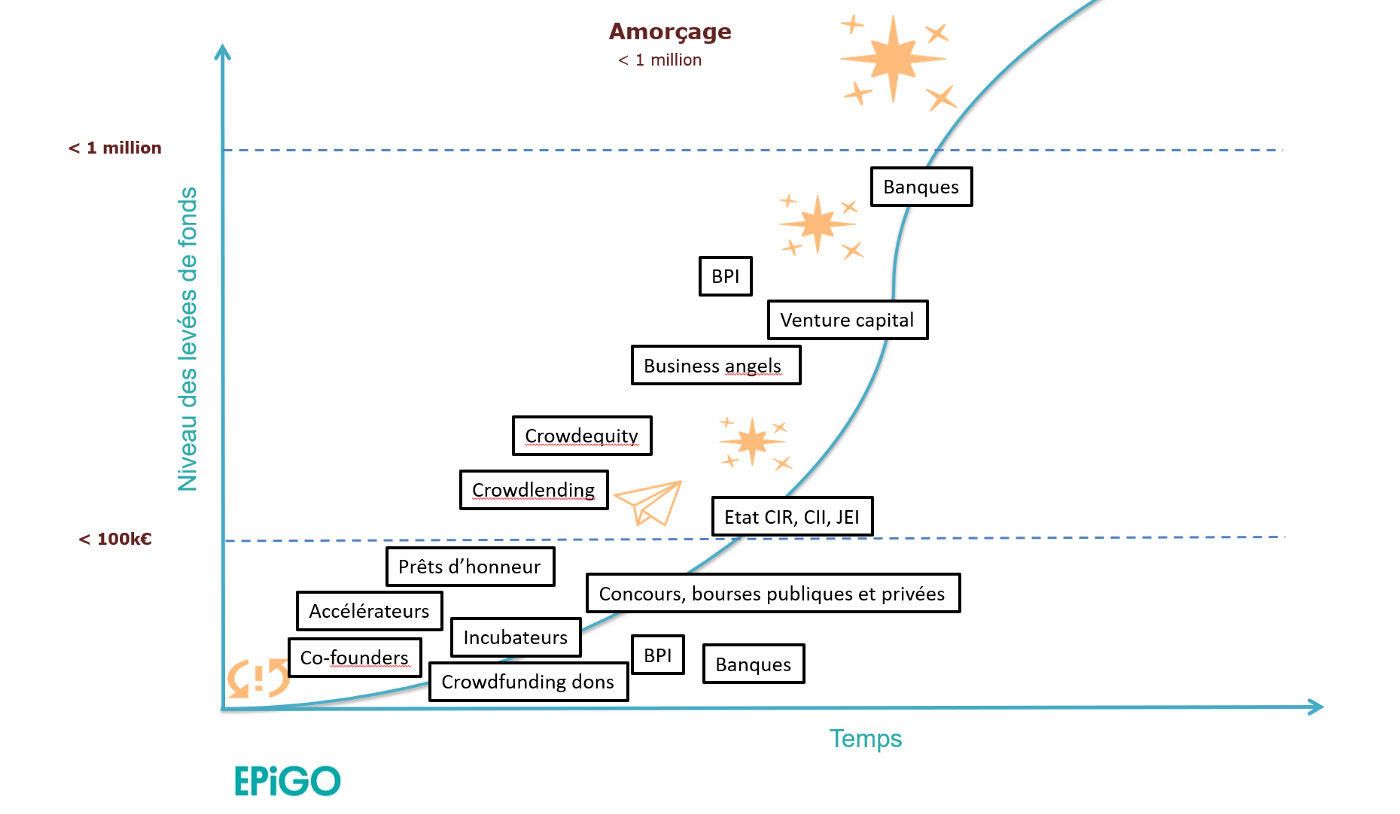

Après une longue période de défiance pour le financement de projets de startups en amorçage, nous observons un nouvel intérêt pour elles et une multiplication des acteurs. A côté des banques, souvent frileuses, l’Etat, les nouveaux business-angels, les capitaux risqueurs et d’autres nouveaux acteurs peuvent vous aider à démarrer.

Le crowdfunding est un système de financement participatif, qui s’effectue généralement en ligne et qui est survenu grâce au développement du numérique. On distingue 3 modes de crowdfunding :

- le crowdgiving, qui correspond pour nous au don contre don,

- le crowdlending qui représente les prêts réalisés par les particuliers,

- et le crowdequity, qui correspond à l’acquisition de part dans une startup.

Ces 3 modes de crowdfunding se développent avec différentes entreprises comme Leetchi ou Unilend et sont listés ici. Les campagnes de crowdfunding sont possibles dès le début de levée de fonds, cependant elles ne représentent que très rarement des fonds très importants. De plus elles nécessitent une campagne bien définie, avec un objectif clair et qui donne envie aux personnes d’investir. Il faut d’abord bien choisir la plateforme sur laquelle vous vous lancez en notant le type de financement proposés, l’audience et le taux de succès sur des projets similaires au votre.

Après avoir choisi votre plateforme, le succès de votre campagne dépendra de votre capacité à la rendre attractive et dynamique. Le crowdfunding permet aussi d’avoir un premier retour client sur votre produit et/ou votre service. Grâce à la campagne vous allez pouvoir observer la puissance de traction de votre projet. Si de nombreuses personnes investissent et réagissent à votre campagne, plus votre niveau de traction sera élevé et vice versa. Vous trouverez des conseils précis : ici.

« La campagne « le pull parfait » lancé par Asphalte, en 2016 a par exemple connu un grand succès : 237 000 euros ont été levés sur Ulule via la prévente de 2 438 pulls (pour un objectif affiché de 100) ! »

Les business angels sont des personnes physiques qui investissent à titre individuel au capital d’entreprise innovante généralement en phase d’amorçage. Elles partagent aussi leurs compétences, expériences et leur carnet d’adresses. Aujourd’hui il existe de nombreux groupes de business angels comme Paris Business Angels, ou des plateformes de mise en relation entre entrepreneurs et business angels comme Angels Investment Network. Les business angels investissent généralement des sommes moyennement importantes (entre 10 000 et 500 000 €) et interviennent assez tôt dans la phase d’amorçage. Ils n’ont pas tous pignon sur rue et ils sont parfois difficiles à aborder et à convaincre.

« Blablacar a par exemple été financé par des business angels. En 2009, ils ont levé 600 000 € auprès de plusieurs Business angels, afin de développer leur plateforme et prendre la place de leader du marché. Ce financement a été un des premiers investissements externes obtenus. Cela leur a permis par la suite d’obtenir d’autres financements. Un résumé du parcours de Blablacar ici. »

La BPI, Banque Publique d’Investissement est un organisme français de financement et développement d’entreprise. Elle investit beaucoup dans les startups, notamment en phase d’amorçage avec plusieurs types d’investissements comme des bourses ou des prêts. La bourse French Tech est souvent cogérée avec les régions ou les incubateurs « agrées ». La BPI intervient tôt dans le processus d’amorçage. Elle propose des prêts, des bourses et des aides pour l’innovation. Par exemple, la bourse FrenchTech, dédiée aux startups innovantes est plafonnée à 45 000 €. Il est important de savoir que selon votre région, le nombre de demandes varie, et sur certaines régions, la concurrence est rude, notamment en île de France. Pour candidater, il faut s’adresser à l’antenne BPI France de votre région et compléter un modèle de pré-projet. C’est après étude de ce dossier que vous pourrez avancer ou non dans le processus de candidature.

Prêts d’honneur : les prêts d’honneur permettent de compléter un apport personnel insuffisant pour aller solliciter les banques. Vous vous engagez à titre personnel à rembourser ce montant. Il existe deux réseaux qui délivrent des prêts d’honneurs : Initiative France, et Réseau Entreprendre. Certains prêts se font à l’échelle régionale, comme par exemple le prêt PHAR.

Nous vous conseillons de vous tourner vers ces acteurs lorsque vous chercher vos premiers financements. Ils ont en général l’habitude de voir des projets à ce stade de développement. Ces premiers financements vous aideront à continuer votre activité et serviront d’argument lors des levées plus importantes auprès des VCs que vous pourrez effectuer par la suite.

4/ Comment s’adresser aux VCs ?

Qu’est-ce qu’un Capital Venture?

Les Capital Venture (ou VC) sont des acteurs qui étaient peu présent ces dernières années sur la phase d’amorçage. Ils sont désormais de retour sur cette phase de développement de la startup. Ces capitaux risqueurs sont souvent confondu avec les fonds de private equity (capital-investissement) ce qui peut engendre beaucoup d’incompréhension

Leur différence ?

Les capital venture investissent dans des startups sur des secteurs à forte croissance (technologie, biotechnologies, e-santé, intelligence artificielle, foodtech, fintech…) et prennent généralement une part minoritaire de l’entreprise ciblée.

Les fonds de private equity choisissent d’investir dans des entreprises matures, généralement sur un marché bien établi et cherchent souvent à prendre le contrôle de prennent le contrôle de l’entreprise ciblée.

Afin d’avoir une idée de la diversité des acteurs, l’AFIC, association des investisseurs pour la croissance met à disposition un annuaire des structures de capital investissements installées en France. Fusacq propose également un annuaire complémentaire.

Blablacar de nouveau, est un bon exemple d’une levée de fond réalisée avec succès auprès d’un fonds de VCs. En 2010, ISAI, le fonds d’investissement, s’embarque dans l’aventure Blablacar en investissant 1,25 millions d’euros. Ce premier jet d’ISAI a permis à la startup de développer son modèle économique d’équilibre. Pour obtenir des financements de VC, il faut d’abord les convaincre et pour cela, voici quelques bonnes pratiques.

Quelques conseils pour réussir votre levée de fonds auprès d’un VC

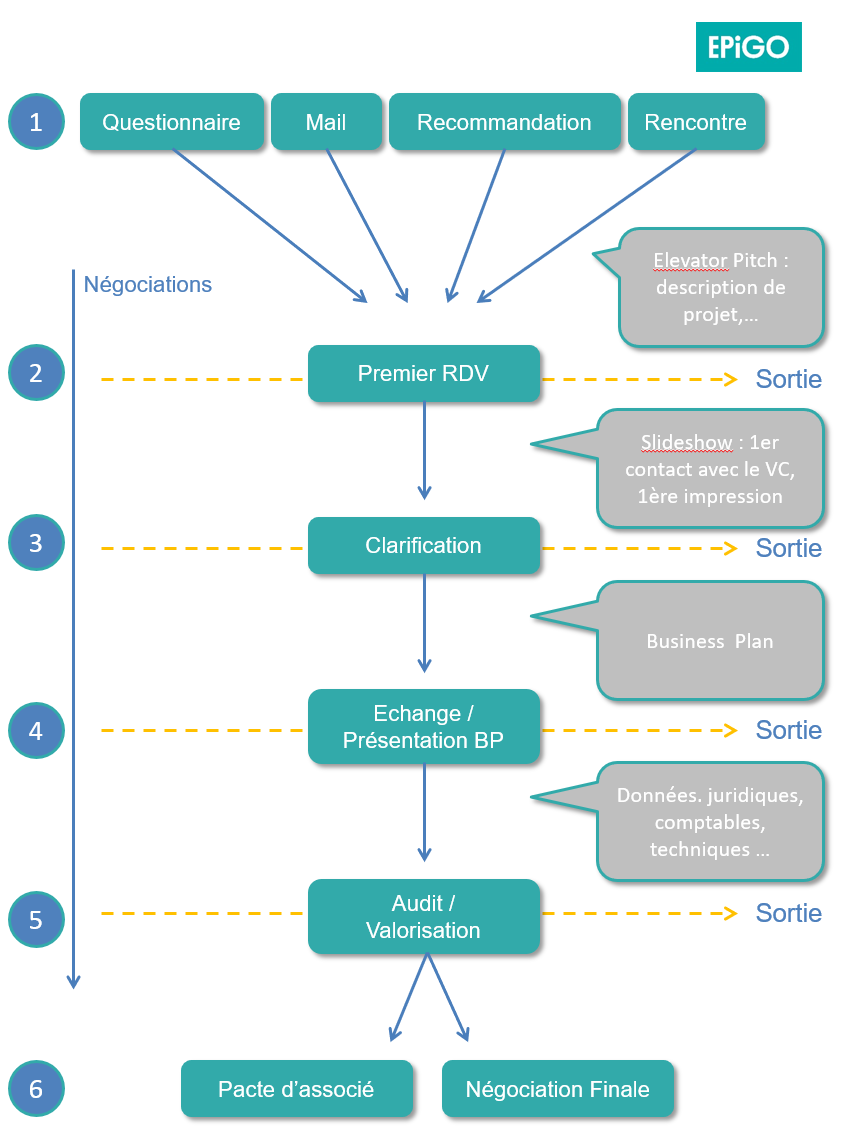

Avant d’obtenir un financement auprès d’un VC, le parcours pour y arriver est parfois long et complexe. Chez EPIGO, nous avons interrogé plusieurs VCs et nous avons clarifié « le circuit classique » pour un entrepreneur s’adressant à un investisseur :

Ça prend du temps, 6 à 8 mois et parfois plus encore.

Il est important d’être bien préparé. Les dossiers sont extrêmement nombreux, il est donc indispensable de savoir ce que l’on souhaite. Afin de vous fournir les meilleurs conseils pour vous adresser aux investisseurs, nous avons interrogé Olivier Dubuisson, fondateur de Cap Décisif Management qui nous a partagé ses recommandations :

1. Obtenir un premier rendez-vous :

- essayez de vous faire recommander, que ce soit par un ami, un partenaire d’une société du portefeuille, un intermédiaire financier ;

- envoyez un « Executive Summary » par courrier ou par e-mail ;

- n’hésitez pas à relancer, votre dossier n’est jamais unique.

2. Réussir votre premier rendez-vous :

- présentez une équipe soudée et la plus complète possible ;

préparez une démo ; - partez du Principe que l’Investisseur ne connaît pas votre dossier ;

- à la fin de la réunion, fixez un échéancier ;

- restez honnête sur vos avancées ;

- ne soyez pas parano sur la confidentialité.

3. Du premier rendez-vous à la « Term Sheet »…

- il est important de toujours contacter plusieurs investisseurs, ne mettez pas tous vos œufs dans le même panier ! ;

- préparez vos références, elles seront demandées ;

- comptez entre 3 et 4 mois entre votre premier rendez-vous et la signature de la « Term Sheet », à condition d’être efficaces ;

- pensez à la complémentarité des investisseurs pour votre projet ;

- organisez un tour de table européen si possible.

4. Après la « Term Sheet »…

- facilitez les « due diligences », c’est-à-dire les audits préalables (comptable, financier…) de la part de l’investisseur, en les anticipant ;

- comptez 4 à 6 semaines pour les documents juridiques. Soyez très attentifs au pacte d’actionnaires

Conclusion : se financer est un moyen et non une fin en soi !

Nous constatons que la recherche de financement est très énergivore pour les startups. Il faut cependant garder la tête froide et ne pas faire de la levée de fonds un but en soi. En effet, il arrive fréquemment que pendant cette période, la startup travaille uniquement à trouver des financements et en oublie sa priorité qui reste de construire une entreprise pérenne.

Nos conseils :

- ne multipliez pas les candidatures à l’infini ;

- profitez des rdv pour obtenir des retours sur votre la pertinence de votre business ;

- profitez en pour faire du réseau ;

- conserver un temps incompressible, dédié chaque semaine à vos clients ;

- répartissez bien les rôles entre associés…